Налоговый резидент

Yandex Go зарегистрировался как налоговый резидент Узбекистана, с 1 декабря локализует свои услуги в республике

- 25 октября 2023, 11:06

- |

1prime.ru/business/20231025/842072348.html

- комментировать

- Комментарии ( 0 )

Налог на продажу валюты: как избежать налоговых рисков

- 21 сентября 2023, 10:57

- |

Доходы от купли-продажи иностранной валюты облагаются налогом по ставке 13% или 15% (для доходов, превышающих 5 млн рублей за год). Но платить нужно не всегда. Для того чтобы лучше это понять, давайте разберемся в основных моментах.

Для налоговых целей валюта является имуществом, а раз так, то при ее продаже применяются другие нормы и правила. Хотя есть и некоторые сходства.

Налоговая база для расчета НДФЛ

Продажа минус покупка

Налоговая база определяется как разница между стоимостью продажи валюты и стоимостью ее покупки отдельно по каждой операции. Налог уплачивается с полученного результата в целом за год.

Приведем простой пример. Инвестор купил 2 000 долларов США по курсу 60 рублей за доллар. Через какое-то время продал валюту по 80 рублей за доллар, заплатив при этом 500 рублей комиссии брокеру. Налог рассчитывается так:

расходы на покупку: 2 000 у.е. * 60 рублей = 120 000 рублей;

доход от продажи — 2 000 у.е. * 80 рублей = 160 000 рублей;

прибыль — 160 000 рублей (доход) — 120 000 рублей (покупка) — 500 рублей (комиссия) = 39 500 рублей:

( Читать дальше )

Можно ли сальдировать убытки, если вы стали нерезидентом РФ

- 18 мая 2023, 13:14

- |

Длительное нахождение за пределами РФ (более 183 дней в течение 12 последовательных месяцев) приводит к изменению налогового статуса.

Ощутимым последствием смены налогового резидентства является потеря права на налоговые вычеты, включая перенос убытков прошлых лет.

А как происходит сальдирование за разные периоды времени, если в разные годы ваш статус налогового резидентства менялся?

Представьте, что вы были налоговым резидентом РФ в 2020 и 2021 годах, в течение которых вы понесли убытки от инвестиций.

Будучи резидентом, вы могли бы перенести эти убытки для уменьшения будущего налогооблагаемого дохода. Однако в 2022 году вы уехали из России и стали НЕрезидентом. По итогам 2022 года вы заработали прибыль, но не имеете права подавать декларацию 3-НДФЛ на перенос убытков предыдущих лет.

Ситуация снова изменится, если вы вернетесь к статусу резидента в 2024 году. Это значит, что вы вновь сможете применять налоговые вычеты и компенсировать убытки предыдущих 10 лет. Но вам придется сделать это в декларации за 2024 год.

( Читать дальше )

Как меняется налогообложение доходов, если в 2022 году вы уехали из России

- 19 января 2023, 11:06

- |

В 2022 году многие люди покинули Россию. В зависимости от того, когда человек уехал в другую страну, меняется его налоговый статус и соответственно, ставка НДФЛ на полученный российский доход.

Налоговый резидент РФ — это физлицо, которое проживает на территории России не менее 183 дней в течение 12 следующих подряд месяцев. И наоборот, если человек пробыл за границей не менее 183 дней, — за ним закрепляется статус нерезидента РФ. Окончательный налоговый статус определяется по итогам каждого отчетного года на 31 декабря.

Мы рассмотрим два варианта событий 2022 года, связанных с выездом за границу и возможным изменением налогового статуса.

Вариант 1

Если в 2022 году вы уехали из России, но до отъезда прожили в РФ не менее 183 дней, то по итогу 2022 года вы — налоговый резидент РФ. Ваша налоговая ставка сохранилась на уровне 13% или 15% от суммы российского дохода.

( Читать дальше )

Риски двойного налогообложения. Что нужно об этом знать инвестору

- 17 ноября 2022, 11:52

- |

Добрый день!

При получении дивидендов от зарубежного эмитента у инвестора может возникнуть риск двойного налогообложения — за границей и в России.

Но это касается только дивидендов. Налог на ваш доход от торговли иностранными акциями в России удерживает и уплачивает российский брокер.

Допустим, вы — налоговый резидент РФ и получаете дивиденды от зарубежного источника. Налоговый резидент — это тот, кто преимущественно живет в России, но не менее 183 дней в течение последовательного 12-месячного периода. Это может быть любой период, необязательно календарный год.

Как резидент РФ вы обязаны платить налоги в России. Но иностранный эмитент удержит налог с дивидендов перед их выплатой и перечислит в бюджет своей страны, как того требует его законодательство.

Это и есть двойное налогообложение. Но такой подход не совсем справедлив по отношению к налогоплательщику. В конце концов, доход то он получил один раз.

( Читать дальше )

Налоговое резидентство РФ при транзите через Белоруссию ????

- 15 марта 2020, 18:37

- |

Вот нигде не нашел ответа на простой казалось бы вопрос:

Как учитывать и чем подтверждать срок нахождения человека на территории РФ, для целей налогового резидентства (183 д+) при путеществиях через границу Белоруссию ???

Аэропорт Минска и Вильнюс поездом

может кто-нибудь сталкивался ??

Обратите внимание как в законе написано — не про налогового нерезидента, а про «лицо которое находилось за пределами РФ 183 дня» — битва за этот статус идет…

Приятная новость для нерезидентов РФ (если вы продаете имущество)

- 04 декабря 2018, 14:27

- |

Всем доброго дня. Сегодня у меня краткий пост, но многим он будет интересен.

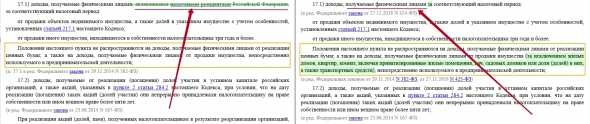

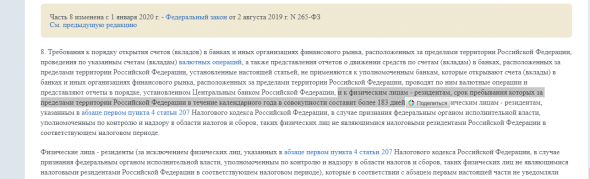

С 1 января 2019 года отменяется условие «быть налоговым резидентом», чтобы воспользоваться льготой при продаже имущества.

Напомню, что ранее и в этом году тоже, если физлицо не является налоговым резидентом РФ, то в случае продажи имущества, которое находилось у этого человека в собственности более трех лет, он был обязан платить налог. И ставка у нерезидента – 30%.

С 1 января такое условие про резидента отменяется. Посмотрите на сравнение двух редакций пункта 17.1 статьи 217 НК РФ – ныне действующая и будущая.

Как иностранному гражданину получить инвестиционный вычет?

- 12 ноября 2018, 11:19

- |

Всем добрый день. Ко мне поступил на этой неделе вопрос, касающийся порядка получения налогового вычета по НДФЛ иностранным гражданином.

Вопрос: гражданин Казахстана хочет открыть индивидуальный инвестиционный счет (ИИС) у российского брокера. Более того, он планирует в будущем получить инвестиционный налоговый вычет по НДФЛ. А как мы знаем, такой вид вычета можно получить только в том случае, если человек платит НДФЛ по ставке 13%. Все сводится к тому, чтобы понять для себя: как стать налоговым резидентом РФ?

Достаточно ли одного условия (183 календарных дней) для получения статуса налогового резидента или нет?

Давайте рассмотрим эти вопросы, опираясь на главу 23 НК РФ “НДФЛ”. Итак, начнем с того, что получить любой вид налогового вычета (в том числе и инвестиционный) по НДФЛ можно в том случае, если физическое лицо платит налог по ставке 13%.

Да и ИИС открывают только налоговым резидентам Российской Федерации. Как получить статус налогового резидента?

( Читать дальше )

Кому можно не платить налог с прибыльных торговых операций?

- 28 марта 2017, 08:41

- |

Вчера вечером просматривала вопросы трейдеров и решила выделить один из самых, на мой взгляд, интересных вопросов – гражданин РФ осуществляет торговые операции через зарубежного брокера, доход получает за пределами Российской Федерации, по итогам 2016 года он потерял статус «налогового резидента РФ». Обязан ли он отчитаться в налоговую службу за 2016 год и заплатить налог?

Сразу хочу обратить внимание на письмо Минфина (текст которого привожу ниже), в котором финансовое ведомство подчеркивает – «В случае если в течение налогового периода статус сотрудников организации меняется на нерезидентов и остается таким до конца налогового периода, такие лица в соответствии с п. 1 ст. 207 НК РФ не признаются плательщиками НДФЛ по доходам, полученным от источников за пределами Российской Федерации».

Вывод – не надо отчитываться по декларации 3-НДФЛ, не надо платить подоходный налог в рамках российского законодательства. Поэтому, если вы постоянно проживаете за пределами нашей страны, работаете, например, за рубежом, то проверьте свой налоговый статус.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал